Согласитесь, что многие из нас, проходя мимо аккуратных прозрачных павильончиков или ярких витрин с надписями «Деньги сразу!», «Быстрое решение ваших проблем!», «Займы на любые цели от 0%!», «Деньги без справок и проверок!», «Перевод денег за 3 минуты!» с вежливыми клерками внутри, невольно ускоряли шаг, чтобы быстрее пройти мимо.

Не так страшен микрофинанс, как его малюют

Для большинства людей микрофинансовые организации (МФО) такой же символ финансовой безысходности, как ломбард. Только закладываете вы не телефон или золотые сережки, а свою жизнь — что-то типа денежной кабалы с бесконечной выплатой огромных процентов, а затем не менее огромных пеней. И все это завершается неминуемой потерей жилья и выставлением его бывших хозяев на улицу.

Вы удивитесь, но все давным давно не так. Современные МФО, конечно не белые и пушистые, но уж точно совсем не страшные. Мало того, услуги этих активных участников финансового рынка России настолько востребованы, что их доля в кредитно-денежном обороте с каждым годом растет. Услуги МФО стали гораздо удобнее и прозрачнее для заемщиков. В том числе и в нашем регионе.

В августе 2021 года Кубань оказалась на 25 месте в России по величине кредитного рейтинга клиентов МФО, составленного Национальным бюро кредитных историй. Это значит, что жители Краснодарского края активно берут в долг и не менее добросовестно гасят полученные кредиты. Наши земляки активно пользуются услугами микрофинанса и доверяют ему.

В июле 2021 года в целом по стране 15,5% поданных гражданами заявок на получение займа пришлось на запросы денежных сумм от 30 тыс. рублей и более. Год назад доля таких заявок составляла 13,1%.

И все же пугающие мифы о МФО достаточно распространены и сдаваться они не собираются. Поэтому мы постараемся разложить по полочкам каждый из них.

Первый страх

МФО — полукриминальные структуры, главная задача которых — за счет грабительских процентов вытащить из клиента максимальное количество денег. Человека, получившего микрофинансовый заем практически не защищает закон, ведь «он сам виноват» — поставил свою подпись под договором о кредите.

Все совсем не страшно

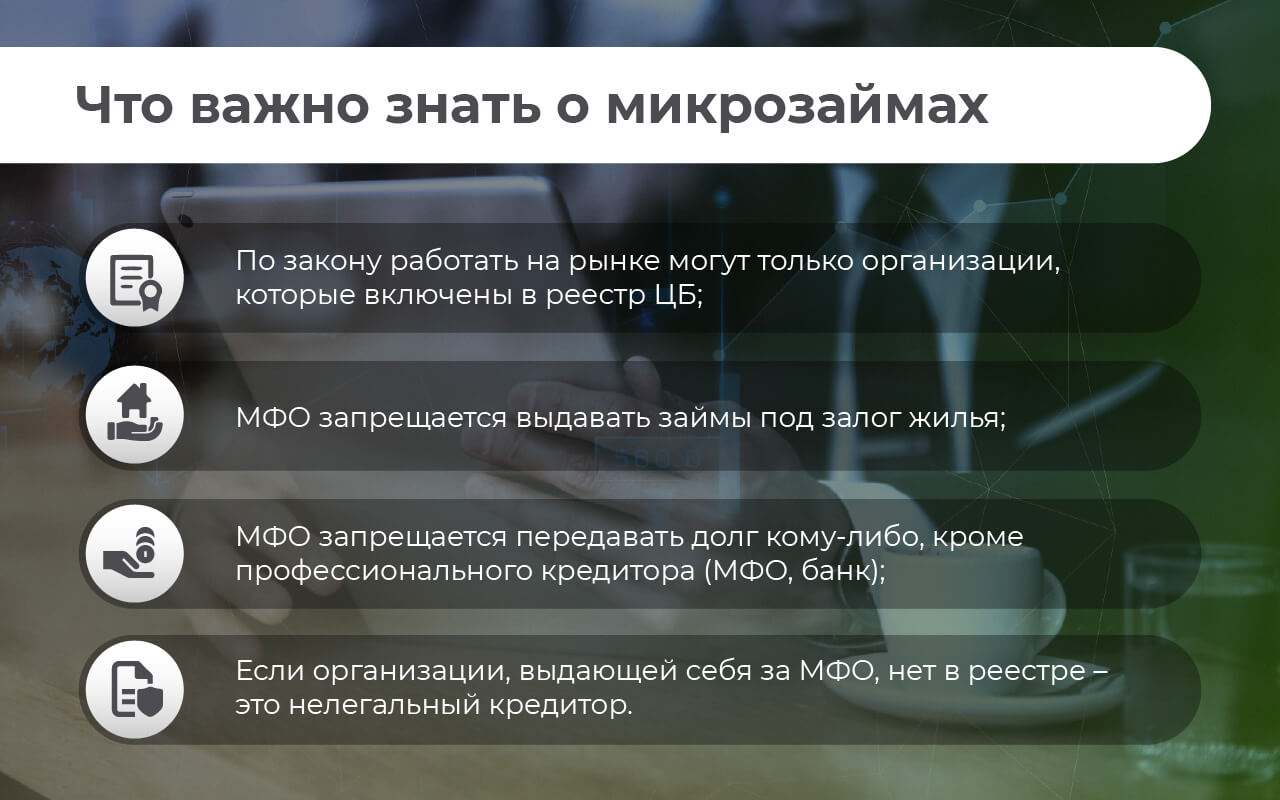

На самом деле работа любой микрофинансовой организации сегодня находится под строжайшим контролем Центробанка. В том числе, это и соблюдение прав потребителей и постоянные проверки финансовой устойчивости микрофинансовой организации.

Прежде, чем воспользоваться услугами МФО нужно обязательно заглянуть в реестр на сайте ЦБ РФ. Если компании в списке нет — это тревожный сигнал. Скорее всего, вы попали к нелегалам и доверять этим людям ни в коем случае нельзя.

«Основная проблема — это нелегальные кредиторы, которые маскируются под МФО. Они обманывают людей, подрывают репутацию микрофинансового рынка. Если вам стало известно о деятельности таких организаций, обязательно сообщайте эту информацию в Банк России и в правоохранительные органы. Такие сведения помогут в работе по очищению рынка от нелегальных игроков», — поясняет Илья Кочетков, директор департамента микрофинансового рынка Банка России.

Так как большинство людей сегодня имеют доступ в интернет, можно всего в пару-тройку кликов проверить интересующее вас МФО. Банк России сотрудничает с крупнейшими поисковыми системами. К примеру, в поисковике Яндекса официальные страницы зарегистрированных МФО отмечены синей галочкой.

Второй страх

МФО выдают мизерные суммы под грабительские проценты. Взятая в долг до зарплаты тысяча рублей, через неделю превратится в 10 тысяч. И жаловаться в контролирующие органы бесполезно.

Все совсем не страшно

Стоимость финансовых услуг в МФО, конечно, гораздо выше, чем в банках. Связано это с тем, что микрофинансовые организации рискуют гораздо сильнее, потому что работают они максимально быстро, оценивая платежеспособность потенциального клиента без тщательного изучения кредитной истории и предоставления справок о доходах из бухгалтерии.

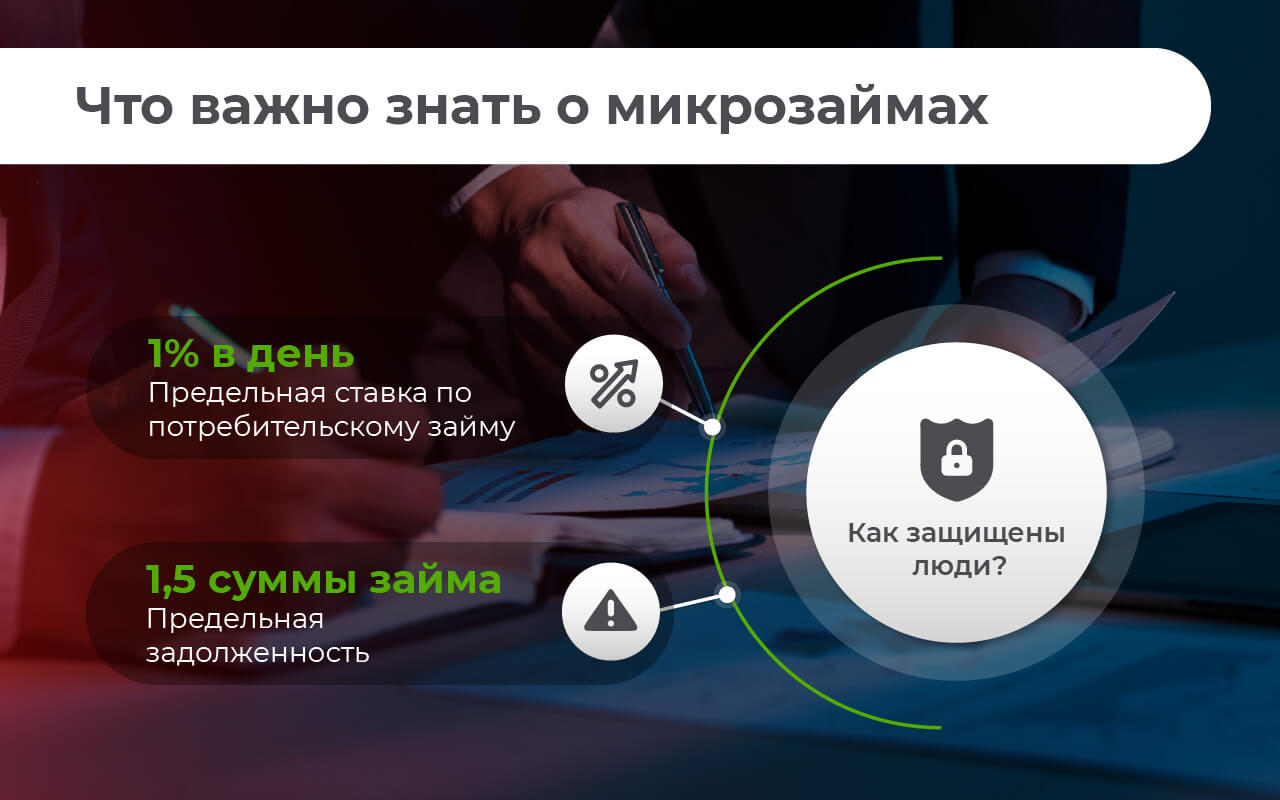

Сейчас законом МФО разрешено брать с клиентов не более 1% в день от суммы займа. Большинство людей, обращающихся в МФО, чтобы в случае срочной необходимости, взять на несколько дней немного денег до зарплаты, эти условия устраивают. Но даже, если возвратить деньги вовремя не получается, то 365% за год никак не набежит. Это запрещено законом — максимальная задолженность не может превышать полторы суммы займа с учетом пеней, неустоек, штрафов и прочих наказаний для незадачливого клиента.

Взяв в начале года в долг к МФО 10 тыс. рублей, в конце года с вас могут потребовать не более 25 тыс. рублей (10тыс. долг + 15 тыс. переплата). Что тоже немало, но терпимо. Условия у нелегальных ростовщиков гораздо жестче. Должника там буквально обирают до нитки. В среде неофициальных кредиторов бытует поговорка: «Рубашка без дырок — клиент нормальный». Именно с такими нелегальными конторами ведет постоянную борьбу Банк России.

«За последние годы мы инициировали множество мер, благодаря которым рынок МФО стал гораздо более цивилизованным, клиентоориентированным. Получать займы можно быстро и комфортно (в том числе онлайн), не боясь «подводных камней». Так, например, законом установлены предельные ставки по займам и другие ограничения — то есть МФО ни при каких обстоятельствах не возьмет с вас «космические» проценты. При этом по закону работать на рынке могут только те организации, которые внесены в реестр Банка России. Мы контролируем, соблюдают ли они требования законодательства, не нарушают ли права потребителей», — говорит Илья Кочетков, директор департамента микрофинансового рынка Банка России.

Третий страх

МФО отбирают у ненадежных клиентов недвижимость. Это самая популярная из «страшилок» — заемщик просрочивший выплаты спустя короткое время оказывается на улице, без драгоценных квадратных метров домов и квартир.

Все совсем не страшно

Этот миф один из самых стойких, несмотря на то, что уже почти два года (с ноября 2021 года) залог жилья при выдаче займов МФО категорически запрещен. Первый и самый главный признак ростовщика-нелегала — это деньги, гарантией возврата которых является недвижимость клиента. Нужно обходить такие организации стороной, какие бы выгодные финансовые условия они не предлагали. И лучше всего сообщить о такой компании в правоохранительные органы и Банк России.

Четвертый страх

МФО паразитируют на неудачах людей. Обычные заемщики становятся беднее, бедные — скатываются в нищету. Среднестатистический клиент «финансового ломбарда» — человек, не дотягивающий до зарплаты (или вообще не имеющий постоянного дохода), постоянно сидящий на «крючке» микрозаймов.

Все совсем не страшно

Доля истины в этом мифе есть, но заемщиков, которые берут в долг до зарплаты, в МФО не так уж много — лишь каждый пятый. Гораздо чаще микрокредитование требуется для малого и среднего предпринимательства. В этом секторе, кстати, действуют программы с участием государства с удивительно низкими кредитными для МФО ставками от 4% годовых.

Между прочим, в августе 2021 года Фонд микрофинансирования Кубани признали крупнейшим в России. Такой вывод сделало рейтинговое агентство RAEX. В первом полугодии малому и среднему бизнесу Кубани выдали займов на общую сумму 791 миллион рублей — это самый большой показатель по стране среди некоммерческих микрофинансовых организаций. А уже к в августу объем полученных предпринимателями микрокредитов превысил 1 млрд рублей.

Пятый страх

МФО продают долги клиентов коллекторам, которые, пользуясь жесткими методами, буквально выбивают из должников и их родственников деньги.

Все совсем не страшно

Современные коллекторы уже не те суровые мужчины, угрожающие родне должников и исписывающие их двери призывами отдать деньги. После принятия Федерального закона № 230, который регулировать деятельность коллекторских агентств, количество жалоб, связанных с неоднозначными методами взыскания долгов, только за 2020 год снизилось почти в два раза. Угрожать, преследовать в ночное время, не говоря уже о физическом насилии, категорически запрещено.

Сегодня разбираться с должниками стараются сами микрофинансовые организации. К коллекторам поступают лишь самые запущенные случаи.

«Конечно, взаимодействие с должниками должно быть цивилизованным. Закон определяет круг лиц, которые могут взыскивать задолженность, — это или профессиональные кредиторы, или коллекторы. В законе прописано, каким критериям должны соответствовать взыскатели, способы взаимодействия с должником — например, нельзя звонить по ночам или угрожать жизни и здоровью. Недавно вступил в силу еще один закон, который также принимался по инициативе Банка России. По нему для взаимодействия с членами семьи, соседями, родственниками должника и другими людьми, кредиторам или коллекторам придётся получить их согласие. Раньше было достаточно только согласия самого заёмщика. Все эти меры способствуют наведению порядка в вопросах взыскания просроченной задолженности», — подчеркивает Илья Кочетков, директор департамента микрофинансового рынка Банка России.

Шестой страх

МФО уродливый нарост на теле экономики России, разоряющий тысячи людей. Запрет микрофинансовых организаций пошел бы на пользу всем.

Все совсем не страшно

С этим утверждением могут поспорить жители удаленных станиц и поселков Кубани. Чтобы получить кредит в банке им приходится ездить в ближайший город или районный центр. Причем, часто это несколько поездок с многочисленными собранными документами и транспортные и прочие расходы могут стать сопоставимы с суммой самого займа. К тому же у жителей сельской глубинки, живущих натуральным хозяйством, может не быть надежных поручителей, кредитной истории, не говоря уже о постоянном доходе.

В таких случаях МФО гораздо охотнее идут навстречу заемщикам, которым нужны «быстрые» деньги. У владельцев небольших зернохранилищ, фермеров зачастую нет иного выхода, чтобы найти средства на ремонт техники, оплату арены до окончания уборочной страды и продажи урожая. Именно микрофинансовые компании в таких случаях делают финансовые услуги максимально доступными для людей и бизнеса.

«Банки работают далеко не во всех населенных пунктах, особенно небольших, удаленных. Кроме того, зачастую малым и микропредприятиям — например, семейному бизнесу — получить кредит в банке непросто. Особенно на начальном этапе, в момент становления. Иногда это может быть дело, организованное индивидуальным предприятием, самозанятым. Иногда деньги им нужны на короткий срок, буквально на пару дней – закупить нужный товар, отремонтировать оборудование. В этих случаях и могут помочь МФО, в том числе специализированные, которые занимаются финансированием малого бизнеса», — резюмирует Илья Кочетков, директор департамента микрофинансового рынка Банка России.

В ответ на замечания скептиков в Банке России заявляют, что категорически против запрета МФО. В случае удаления микрофинансовых организаций с рынка финансовых услуг нишу выдачи небольших краткосрочных займов сразу же займут полукриминальные структуры, бороться с произволом (вы хотите возвращения мужчин в кожанках с бейбольными битами?) которых будет гораздо сложнее.

Руки «черных кредиторов» не связаны законами и они представляют огромную опасность для тех, кто решил воспользоваться их услугами. А те «страшилки» о разбитых машинах и расписанных угрозами подъездах — это как раз о нелегальных ростовщиках, а не об официальных МФО. Их можно легко найти в реестре на сайте Банка России, а в случае конфликтных ситуаций владельцев микрофинансовых организаций ждет проверка со стороны государственного регулятора.

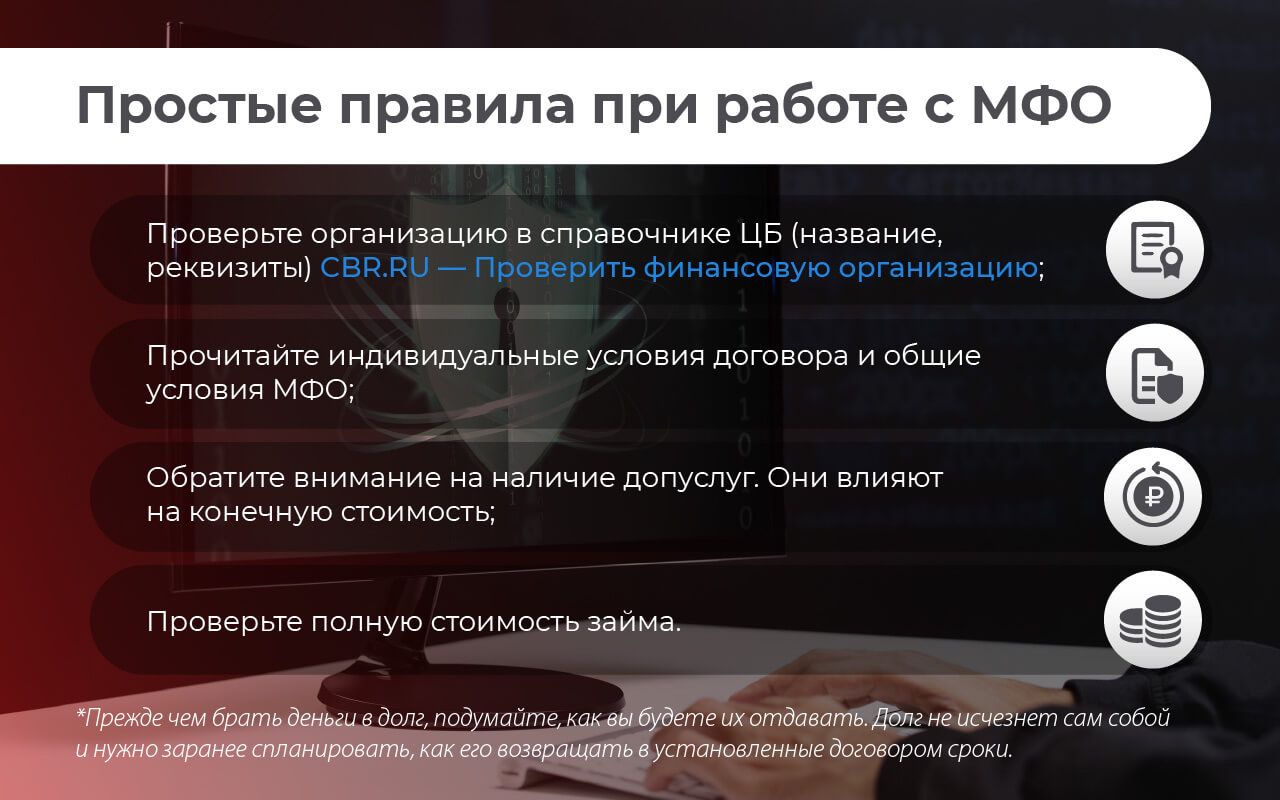

«Получить заем в МФО очень просто, микрофинансовые организации помогают людям и компаниям, которым нужны деньги здесь и сейчас. Но перед тем, как брать деньги в долг, нужно подумать, как вы будете их отдавать. Долг не исчезнет сам собой и нужно заранее спланировать его возврат в установленные договором сроки. Такой подход позволит вам избежать закредитованности, сохранить хорошую кредитную историю», — советует Илья Кочетков, директор департамента микрофинансового рынка Банка России.

Вот несколько правил, которые нужно соблюсти, если вам понадобился краткосрочный займ:

- Если организация, в которую вы обратились, есть в реестре ЦБ РФ, не поленитесь тщательно сверить название и реквизиты в договоре и на сайте Банка России. Иногда «черные ростовщики» маскируются под легальные МФО.

- Тщательно оцените свои финансовые перспективы и подумайте, по силам ли вам оплатить процентные ставки, предлагаемые вам МФО. Внимательно прочитайте индивидуальные условия договора (они составляются в виде таблицы) и прочие условия предлагаемые кредитором

- В договоре должны быть указаны все дополнительные услуги. Их оплата тоже входит в конечную сумму денег, которую вам предстоит вернуть.

- Проверьте полную стоимость займа. Она обязательно должна быть указана в рамке в правом верхнем углу на первой странице индивидуальных условий договора.

- Ни в коем случае не выбрасывайте документы после погашения заема. Храните все бумаги, подтверждающие оплату (чек, квитанцию или приходно-кассовый ордер). Учтите, что заем считается погашенным только в тот момент, когда средства поступили в МФО. Поэтому обязательно попросите у сотрудников МФО справку о том, что ваш заем или часть его погашены.

Статьи

Все статьи